Blog

La Bourse, ton beau-frère, la performance et la dinde aux marrons.

Illustration Sabine Bouillet

« Mon beau-frère a gagné 48% à la Bourse cette année. Je pourrai peut-être investir l’apport pour ma maison pour faire la même chose en 2021? »

Message de Sylvain, 38 ans, qui a patiemment économisé pendant six ans pour pouvoir acheter sa maison l’année prochaine.

Cher Sylvain,

dans les repas de famille, il y a deux sujets à risque : la politique, et l’argent. Avec son petit air suffisant et ses deux verres dans le nez, ton beau-frère est peut-être bien malin, mais si tu ne veux pas perdre d’argent aussi sûrement que la dinde aux marrons va te peser sur l’estomac, il vaut mieux ne faut pas l’écouter. Voici pourquoi.

1.Il a investi au plus bas (tant mieux pour lui) avec un Cac 40 à 3754 points. Il a profité de la remontée. Toi, si tu investis aujourd’hui, autour de 5500 points, tu ne pourras jamais avoir la même performance en si peu de temps.

2.Ce que ton beau-frère ne t’a pas dit, c’est qu’il n’a investi que 3 000 euros, moins de 5% de son patrimoine. Ne t’avise pas d’investir sur les marchés de l’argent dont tu as besoin à court terme. Tu veux acheter ta maison bientôt ? N’y pense même pas. Achète ta maison d’abord, tu verras après.

3.Ce qu’il ne t’a pas dit non plus, c’est qu’il n’a pas encore encaissé sa plus-value. Si les marchés rechutent, il prendra le bouillon comme tout le monde.

4.Ce qu’il n’a PAS VOULU te dire, c’est qu’en 2000, il a acheté des actions France Telecom (ex-Orange) à 185 euros. Depuis 2002, elles n’ont jamais dépassé les 26 euros. On ne peut pas être gagnant à tous les coups.

5.Ce que ton beau-frère ESSAIE de te dire, c’est qu’il est PLUS FORT QUE TOI sur les questions d’investissement en Bourse (d’ailleurs, il insinue souvent qu’il est plus fort que toi, sur beaucoup de sujets). Mais tu as passé l’âge de te mesurer l’indice de performance. Alors laisse le fanfaronner, et écoute deux ou trois conseils.

La Bourse, parfois tu gagnes, parfois tu perds, et pourtant, ce n’est pas le casino

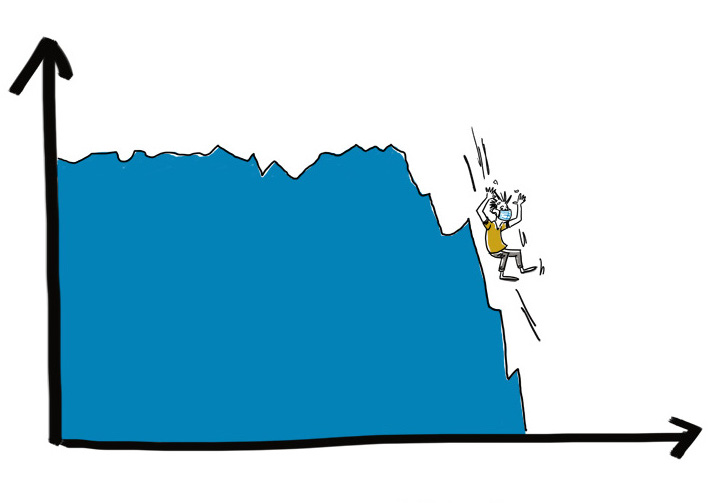

La Bourse, parfois tu gagnes, parfois tu perds, et pourtant, ce n’est pas le casino. Depuis mars dernier, la F2IC (Fédération des investisseurs individuels et des clubs d’investissement) a recensé 200 000 nouveaux actionnaires individuels. Pour une fois, ils n’ont pas attendu que les marchés soient au plus haut pour investir. Ils sont même nettement profité de la baisse très brutale : -38,5% pour le Cac 40 entre le 19 février et le 18 mars.

Pour beaucoup, donc, ils ont donc acheté des actions à bon compte. Car entretemps, les marchés ont nettement progressé. (Effectivement, les quelque 5500 points du moment, comparés aux 3750 points atteints pendant la séance du 18 mars, ça fait 46,5% de hausse). Pour combien de temps, difficile à dire, et ce n’est pas le propos de cet article.

L’idée, là, c’est de te donner deux ou trois conseils de prudence qu’un actionnaire doit toujours avoir en tête pour dormir sur ses deux oreilles.

On n’investit pas tout, et pas en une seule fois

1.On n’investit pas en bourse l’argent dont on a besoin dans les dix années à venir. L’apport pour ta maison que tu veux acheter l’année prochaine, le pécule que tu mets patiemment de côté pour les études de tes fils qui seront bacheliers en juin, ça ne va pas sur les marchés. Les sommes que tu destines à ta (lointaine) retraite, ou à la majorité de ton enfant nouveau-né, c’est déjà nettement plus pertinent. Ces sommes ont le temps de subir les à-coups des marchés sans que tu sois obligé de vendre tes titres à la casse.

2.Dans la même veine, ON NE S’ENDETTE PAS pour acheter des actions. Si les cours baissent brutalement, il devient souvent compliqué – et parfois cher – de rembourser sa dette.

3.Même si on n’a pas besoin de cet argent, on n’investit pas la totalité de ses économies sur les marchés. Tu gardes de côté la fameuse « poche de sécurité », l’épargne de précaution qui te servira à remplacer ta chaudière en urgence ou à aller dare-dare voir ton frère malade en payant ton billet d’avion à prix d’or.

4.On n’investit pas toutes les sommes destinées à la Bourse en une seule fois. Imagine un peu le tableau : on est le 10 février 2020, tu viens de vendre ta voiture 10 000 euros, tu décides de tout investir en Bourse. Un mois et demie plus tard, ton capital a perdu 39%. Tu es bien flippé.

Tu viens de te prendre 39% de baisse. Pour éviter ces brutales dégringolades, la bonne stratégie, c’est : on est le 10 février, tu viens de récupérer 10 000 euros. Sur cette somme, tu investis 500 euros, puis de nouveau 500 euros tous les mois jusqu’à épuisement de tes 10 000 euros. Là, tu n’as pas encaissé toute la hausse, mais tu n’as pas mangé toute la baisse non plus. On dit que tu as lissé ton prix d’achat. Tu as acheté un peu à tous les prix.

Encore mieux : tu utilises cette technique, qui s’appelle l’investissement programmé, pour une petite partie des sommes que tu mets de côté chaque mois. (A condition, encore une fois, d’avoir ta poche de sécurité).

5.Ca va te paraître bête, tellement c’est frappé au coin du bon sens, mais parfois, ça va mieux en le répétant. On ne mise pas tout sur une seule valeur, on DI-VER-SI-FIE. Pense à ton beau-frère, collé avec ses France Télecom achetées 185 euros. Parce que ça non plus, il ne te l’a pas dit, mais à l’époque, c’était son seul investissement. Et il avait misé gros.

Donc.

a/Si tu choisis tes actions toi-même : 500 euros par mois = 4 ou 5 actions DIFFERENTES, chaque mois. 100 euros par mois = une action par mois, une autre (ou dix autres selon le prix) d’une autre société le mois suivant, une troisième le mois suivant, une quatrième le mois d’après. Et ensuite, tu recommences.

-Oui, mais ça coûte cher en frais de courtage, rétorqueras-tu. Mais en même temps, 2 ou 3 euros pour un petit ordre, c’est le prix d’un café en terrasse. Ca tombe bien, en ce moment, tu n’as pas trop l’occasion d’aller boire des cafés en terrasse.

b/Si tu choisis de faire confiance à un pro. Au lieu de sélectionner toi-même tes actions, tu investis dans des parts de fonds communs de placement ou de SICAV. Avec toutes les sommes que tu places, mais aussi toutes les sommes que les autres épargnants placent dans ce fonds ou cette Sicav, le gérant, lui, achète plein d’actions de plein de sociétés différentes. Il a déjà diversifié.

Oublie tes actions. La Bourse, c’est un investissement de long terme

6.Tu n’investis pas tout dans la même boite, mais idéalement, tu n’investis pas tout dans la même zone géographique non plus. Un peu d’Asie, un peu d’Etats-Unis, un peu d’Europe, c’est mieux que tout en Europe ou tout en Amérique. (Attention, ne t’avise pas d’aller acheter tes actions Tesla en direct, ça va te coûter un œil, car les frais de courtage sont souvent beaucoup moins avantageux pour les actions hors Union Européenne. Pour les actions américaines et asiatiques, passe systématiquement par des fonds communs de placement).

7.Oublie tes actions. La Bourse, c’est un investissement de LONG TERME. Pas la peine de regarder ton portefeuille tous les jours. Oui, tu vas encaisser des baisses. Plusieurs fois même. Mais je te rappelle que tu n’as mis que de l’argent dont tu n’as pas besoin. Ça t’inquiète ? C’est que tu as investi TROP d’argent. Ça t’empêche de dormir ? Passe ton chemin. Ce n’est pas pour toi.

8.Ne multiplie pas les allers-retours. Acheter-vendre, attendre la baisse pour acheter de nouveau… Si tu fais trop d’opérations, tu vas devenir dingue, tu ne vas rien gagner et tu vas dépenser des sommes folles en frais de courtage. Et en plus, tu risques de ne pas avoir les actions dans ton portefeuille au moment où la boîte verse les dividendes. C’est quand même balot.

9.Choisis ce que tu feras de tes dividendes. Rappel : un dividende, c’est souvent décrié, mais ce n’est pas forcément sale. Quand tu es actionnaire d’une société, tu as le droit de percevoir une part des profits annuels. C’est la somme qui sert à rémunérer ton investissement. Ce n’est pas un revenu fixe : les années de vaches maigres, normalement, il n’y a pas de dividende (ça fait partie des risques pris par un actionnaire). En 2020, la plupart des sociétés ont préféré garder les dividendes dans leurs caisses, pour parer aux chutes de trésorerie, plutôt que de les verser aux actionnaires. C’est un principe de prudence. Mais si tu touches un dividende, décide :

-soit de l’encaisser

-soit de le réinvestir.

Ne vends pas tes actions à la casse. Mais pense à vendre de temps en temps

10.Ces conseils valent AUSSI pour l’investissement socialement responsable. Même si les gérants de ces fonds sont plus attentifs que d’autres aux critères extra-financiers (environnement, salaire du PDG, gestion sociale de la boîte…), ils investissent aussi sur les marchés. Le risque de perte en capital, donc, existe aussi.

11.Ne vends pas à la casse. Les cours chutent ? Ne vends pas tes titres. Comme tu as sagement appliqué mes conseils, tu as investi des sommes dont tu n’avais pas besoin. Tu as du temps devant toi, sois patient.

12.Pense à vendre de temps en temps. Quand une action a vraiment bien progressé, tu peux encaisser une partie de tes gains. Tu pourras réinvestir un peu plus tard quand une autre occasion se présentera. Et quand un projet personnel se précise, vends tes titres rapidement et sans état d’âme. Même si « ça peut encore monter ». Ça peut toujours monter. Mais toi, tu as besoin de l’argent maintenant. Donc vends, au cours du moment, même si ça te donne le sentiment de « rater une partie de la hausse ». Ça ne sert à rien de regretter de ne pas avoir mieux fait. Personne ne te demandera quelle a été ta performance en Bourse. Bon, à part ton beau-frère, mais si ça t’amuse, toi aussi tu peux être un peu mytho.